中信建投多家IPO保荐面孔与紫晶存储访佛 上市前盈利火箭式蹿升上市后瀑布式下降

登录新浪财经APP 搜索【信披】张望更多考评等第 炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机! 相关著作:(1)华泰证券(2)西部证券(3)国融证券(4) 甬兴证券(5)国信证券(6)招商证券(7)东兴证券(8)华西证券(9)长江证券(10)瑞信证券(11)海通证券②(12)国泰君安(13)民生证券(14)东北证券 (15)长城证券(16)广发证券(17)华安证券(18)国元证券(19)国金证券(20)吉祥证券(21)华夏证券(22)开源证券(23)中国星河 (24

-

登录新浪财经APP 搜索【信披】张望更多考评等第

炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

相关著作:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券 (11)海通证券② (12)国泰君安 (13)民生证券 (14)东北证券 (15)长城证券 (16)广发证券 (17)华安证券 (18)国元证券 (19)国金证券 (20)吉祥证券 (21)华夏证券 (22)开源证券 (23)中国星河 (24)中信建投 (25)中信证券

出品:新浪财经上市公司盘问院

作家:IPO再融资组/郑权

近日,中信证券(维权)和中信建投新任总司理基本同期到位,不少投资者推断两者“又要”团结。近些年来,对于两家券商重组的外传曾出现过屡次,这次外传发生在海通证券和国泰君安团结后,激发阛阓高度神志。

本年以来,中信证券和中信建投这对“昆玉”在IPO保荐业务上都颇为劳苦,撤否IPO企业数目在行业内名次前二。其中,中信建投本年前十个月晦止的IPO保荐面孔数目为36家,保荐得手上市的有8家,撤否率为81.82%。

中信建投近些年的保荐的IPO面孔,上市后事迹“变脸”问题较为杰出,尤其是多家企业上市即失掉。更为严重的问题是,中信建投保荐的紫晶存储IPO面孔,是注册制刊行下的“欺骗刊行第一股”,给阛阓带来的无望影响较大。

紫晶存储案曝光之前,中信建投收取的承销保荐用度及用度率显赫高于其他募资额接近的IPO面孔。复盘中信建投保荐的IPO面孔,有许多企业与紫晶存储相访佛,即上市前事迹暴增、上市后事迹变脸、承销保荐用度及用度率高……

多家保荐面孔与紫晶存储相似

近日,对于中信建投的信息不休,三季报事迹大降、因保荐紫晶存储欺骗刊行案的监管处罚完毕、新任总司理上任。

本年前三季度,中信建投已毕买卖收入143.15亿元,同比下降22.13%;已毕归母净利润42.97亿元,同比下降24.49%;已毕扣非归母净利润42.64亿元,同比下降33.31%。

中信建投前三季度事迹双降,一方面与投行收入大幅下降相关,一方面是利息净收入大幅下降。中信建投投行收入大降一方面与IPO逆周期转机相关,一方面与近两年投行质料下降、收到较多罚单尤其是卷入多起典型的欺骗刊行、财务作秀案相关,如紫晶存储IPO、恒大债券刊行等。

近日,中信建投因保荐紫晶存储欺骗刊行案的监管处罚基本落地,公司层面未遭处罚,公司时任分担投行委委员兼投行部深圳部精良东说念主李波、面孔内核职守东说念主董贵欣、面孔质控职守东说念宗旨华被通报品评,保荐代表东说念主刘能清、邱荣辉被禁业3年。

经证监会探问发现,紫晶存储存在欺骗刊行、信息表现作歹违章的作歹事实。IPO期间和上市后一纵贯过财务作秀时势虚增买卖收入、利润,2017年至2020年累计虚增买卖收入逾7亿元,累计虚增利润超3.7亿元。

值得神志的是,紫晶存储和泽达易盛是注册制刊行下的“欺骗刊行比肩第一股”。紫晶存储案发以后,中信建投颐养其他机组成立了10亿元专项赔付基金,与其他3家中介机构共需要交纳12.75亿元开心金。2024年8月30日,4家中介机构已交皆开心金,并进行了自查整改,证监会进行了现场核检验收。

紫晶存储IPO欺骗刊行、财务作秀案曝光之前,其实早有眉目,一是上市前事迹趋奉暴增,上市后事迹速即变脸;二是中信建投的承销保荐用度与用度率偏高。

府上浮现,紫晶存储的主买卖务是光存储介质、光存储开采和惩处决议的坐蓐、销售和服务。2020年2月,紫晶存储在中信建投的保荐下得手登陆科创板,募资10.23亿元,承销保荐用度为1.19亿元,用度率高达 。

上市前的2016-2019年,紫晶存储分袂已毕买卖收入(注:财务作秀数据,起原于招股书和年报数据)分袂为1.49亿元、3.13亿元、4.02亿元、5.16亿元,分袂已毕归母净利润0.33亿元、0.54亿元、1.05亿元、1.38亿元。

注:紫晶存储招股书作秀财务数据

注:紫晶存储招股书作秀财务数据

2019年,紫晶存储的营收较2016年增长了246% ,归母净利润较2016年增长了318%,这么的事迹增速如同坐上了火箭。

上市后的第一年,即2020年度,紫晶存储作秀后的归母净利润都出现了下降,为1.04亿元,同比下降24.71%,事迹“变脸”。自后证监会查明,紫晶存储的2020年的收入有52.46%是诞妄的,利润94.55%是作秀的。

即使靠多数财务作秀,紫晶存储上市首年仍出现了事迹“变脸”,与上市前暴增的事迹(作秀) 形成昭彰对比。

恰是有了IPO前夜作秀暴增的利润,才为公司获取超10亿元的募资,因为估值发要以净利润为基础。紫晶存储IPO的承销保荐用度高达1.19亿元,用度率为11.63%,这显赫高于中信建投其他IPO面孔。

WIND浮现,中信建投保荐的IPO面孔募资额在9亿元——11亿元之间的企业系数27家,承销保荐佣金率除了最高的紫晶存储的11.63%外,第二高的是天宜上佳(维权)的9%(本体募资9.75亿元),大部分企业的承销保荐用度率在6%-7%之间,由此不错看出紫晶存储承销保荐用度率畸高。

梳理中信建投最近几年的IPO面孔不错发现,部分承销保荐用度或用度率较高的IPO企业,也出现了事迹大变脸以至短期转亏的问题,如迪阿股份、锋尚文化、帝奥微、湖南裕能、江波龙、三元生物、新光光电等。

(1)锋尚文化上市前事迹火箭式飞腾 募资近25亿元后事迹瀑布式下滑

府上浮现,锋尚文化2020年8月24日登陆创业板,募资24.87亿元,中信建投的承销保荐用度为2.02亿元,承销保荐用度率高达8.12%。

值得神志的是,8.12%的承销保荐佣金率,在中信建投承销额在20亿元以上的44家面孔顶用度率最高,其他43家都低于7%,大部分在4%——5%控制。由此看来,锋尚文化的承销保荐用度率畸高,与紫晶存储相似。

锋尚文化上市前事迹暴增上市后事迹变脸也与紫晶存储相似。2017-2019年,锋尚文化分袂已毕买卖收入2.06亿元、5.73亿元、9.12亿元,同比分袂增长45.22%、177.68%、59.26%;分袂已毕归母净利润0.54亿元、1.36亿元、2.54亿元,同比分袂增长54%、152.13%、86.59%。

IPO前,锋尚文化的营收和净利润三年间都增长了好几倍,这也为公司募资近25亿元打下事迹基础。

然而,上市后的锋尚文化速即“变脸” ,上市首年扣非归母净利润下降,上市第二年扣非归母净利润大降89.68%,2022年的扣非净利润竟平直失掉0.71亿元。

(2)江波龙上市首年扣非净利大降96% 第二年巨亏9亿元

中信建投保荐的江波龙亦然上市前夜事迹火箭式蹿升,一上市事迹“大变脸”。2022年8月5日,江波龙在中信建投的保荐下得手登陆创业板,募资23.38亿元,承销保荐用度为1.26亿元。

上市前的2019-2021年,江波龙分袂已毕营收57.21亿元、72.76亿元、97.49亿元,同比分袂增长35.29%、27.19%、33.99%;分袂已毕归母净利润1.28亿元、2.76亿元、10.13亿元,同比分袂增长326.73%、115.48%、266.73%

上市前净利润涨幅高达7倍,这是江波龙能够募资超23亿元的一个关节。但上市第一年,江波龙2022年扣非归母净利润同比下降95.92%。2023年,江波龙扣非归母尽然失掉8.82亿元。

上市前净利润涨数倍,上市第一年盈利就大降96%,“通宵回到自若前”,又如黑甜乡一般;上市第二年平直巨亏,但23亿元募资不会减少一分,中信建投的承销佣金也不会少一分。

(3)三元生物上市前净利润三年涨6倍募资近37亿元 上市后盈利腰斩再腰斩

中信建投保荐的三元生物于2022年2月10日登陆创业板,募资36.85亿元,中信建投获取12,077.28万元的承销保荐收入。

三元生物上市前三年,公司净利润趋奉激增,2018-2021年的买卖收入分袂为2.92亿元、4.77亿元、7.83亿元、16.75亿元,同比分袂增长144.35%、63.95%、64.27%、113.91%;分袂已毕归母净利润0.68亿元、1.36亿元、2.33亿元、5.35亿元,同比分袂增长260.98%、98.71%、70.62%、130.21%。

三年时期,三元生物营收增长了近5倍,净利润增长了6倍,这是公司能够获取近37亿元募资的关节。此外, 繁密机构的高报价亦然三元生物高募资的伏击原因,公司IPO刊行价钱为109.30元,对应的刊行市盈率63.39倍,远超行业市盈率43.85倍。

然而三元生物上市后,上市首年的归母净利润就大降69.43%,接近7成;上市后的第二年2023年,公司归母净利润再次大降64.03%,仅有0.59亿元,与2018年的水平继续近。也即是说,三元生物三年暴增的净利润两年又跌回了原形。

范围11月7日,三元生物的股价较刊行价破发74%,高价购买公司股票的投资者苦不行言,而三元生物原始鼓动赚得盆满钵满,近37亿元的募资有26亿元属于超募趴在公司账面上,中信建投也将超1亿元的佣金收入囊中。

(4)帝奥微上市第二年即失掉 募资26亿元上市后股价严重破发

2022年8月,帝奥微得手登陆科创板,募资26.28亿元,中信建投将1.81亿元的承销保荐用度揽入口袋。

帝奥微与紫晶存储的相似之处不仅是承销保荐用度高,也一样是上市前事迹暴增,上市后事迹大变脸。2019-2021年,帝奥微分袂已毕买卖收入1.37亿元、2.48亿元、5.08亿元,同比分袂增长40.31%、81.15%、105.08%;分袂已毕归母净利润0.03亿元、0.4亿元、1.65亿元,同比分袂增长131.34%、1482.24%、310.77%。

IPO前夜,帝奥微的净利润增长数十倍,如斯不错获取高估值进而获取超26亿元的募资。然而在上市昔日,帝奥微的营收、扣非归母净利润双降,上市第二年的2023年,公司扣非归母净利润失掉0.56亿元。

帝奥微股价也如同行绩一样一说念滑坡,范围当今,公司股价较刊行价下落了约50%,严重破发,投资者损失惨重,而中信建投近2亿元的佣金不受影响。

(5)湖南裕能上市前净利润暴增40多倍 募资45亿元后盈利趋奉滑坡

2023年2月9日,湖南裕能在中信建投的保荐下得手登陆创业板,募资45亿元,中信建投获取1.78亿元的承销保荐佣金收入,赚得盘慢钵满。

湖南裕能之是以能够获取多数募资,主要与其上市前暴增的净利润相关。2020-2022年,湖南裕能归母净利润分袂为0.39亿元、11.84亿元、30.07亿元,2022年的净利润是2020年的76倍。

在上市第一年,湖南裕能的扣非归母净利润平直大降49.9%,近乎腰斩。本年前三季度,湖南裕能的扣非归母净利润同比下降68.15%,再度滑坡。

在IPO募资45亿元、扣非净利润大降大配景下,湖南裕能竟要定增募资不超65亿元,不仅有产能多余风险,还被投资者质疑“圈钱”。

(6)迪阿股份上市两年多转亏 募资46亿元股价破发80%

2021年12月15日,迪阿股份在中信建投的保荐登陆创业板,募资46.76亿元,超募31.6亿元,而中信建投也获取2.17亿元的天价承销佣金。

迪阿股份上市前净利润暴增,2019-2021年的归母净利润分袂为2.64亿元、5.63亿元、13.02亿元。

然而,迪阿股份上市第二年后事事迹“大变脸”,2022年扣非归母净利润同比下降51%,2023年的扣非归母净利润为-1.2亿元。

迪阿股份称2023年失掉的原因有:阛阓竞争横蛮,公司主营居品钻石嵌入饰品当作可选铺张品需求不及,公司全自营销售模式际遇挑战较大、渠说念优化变成的减值损失等。

但事实上,迪阿股份IPO前夜的竞争也很横蛮,许多珠宝上市公司净利润大幅下滑以至失掉,而迪阿股份却“情景这边独好”。上市后,迪阿股份卸妆。

迪阿股份之是以能够超募31.6亿元,还因为高刊行市盈率及高刊行价。迪阿股份IPO刊行价为116.88元/股,对应的刊行市盈率86.51倍,是行业平均市盈率23.87倍的362%。

迪阿股份股价跟着事迹暴跌而大幅破发,当今,公司股价23.78元/股,较刊行价下落79.65%,接近不详,高位购买公司股票的投资者损失惨重,而公司及中信建投则赚得盆满钵满。

事迹“变脸”比例居高不下 多家公司上市即失掉

除了上述几家典型面孔,中信建投保荐的IPO面孔“变脸”比例举座上特殊高。

2023年,中信建投保荐30家企业IPO,15家上市昔日净利润下降,占比50%。其中1家企业上市昔日即失掉。

2022年,中信建投共保荐42家IPO企业上市,其中30家在上市昔日营收或净利润下降,占比71%,其中,两家公司由盈转亏;4家公司扣非归母净利润降幅在90%以上;6家公司降幅超过80%;10家公司降幅超过50%。

中信建投2022年度和2023年度保荐的上市即失掉面孔分袂是翰博高新、想特威、格力博。其中,格力博2023年2月份上市,募资超37亿元,中信建投获取1.61亿元承销保荐佣金。2022年,格力博归母净利润为2.66亿元,2023年失掉4.74亿元,事迹“变脸”之快、幅度之大令东说念主艳羡。

翰博高新于2022年8月登陆创业板。2022年,翰博高新已毕扣非归母净利润-0.74亿元,较2021年的0.9亿元由盈转亏。

想特威于2022年5月登陆科创板,募资12.6亿元。2022年,上市昔日就失掉1.16亿元,而公司2021年的扣非归母净利润为3.92亿元。

阐发《证券刊行上市保荐业务管制宗旨》 ,刊行东说念主在捏续督导期间出现下列情形之一的,中国证监会不错阐发情节轻重,对保荐机构偏执相关职守东说念主员聘任出具警示函、责令改正、监管讲话、对保荐代表东说念主照章认定为不相宜东说念主选、暂停保荐机构的保荐业务等监管纪律:(一)初度公开刊行股票并在主板上市和主板上市公司向不特定对象公开刊行证券并上市昔日买卖利润比上年下滑百分之五十以上;(二)初度公开刊行股票并上市、股票向不特定及格投资者公开刊行并在北交所上市和上市公司向不特定对象公开刊行证券并上市昔日即失掉且录取的上市尺度含净利润尺度。

当今,中信建投并莫得因为三家企业上市即失掉遭罚,其中格力博、翰博高新录取的上市尺度有净利润尺度。

本年以来IPO撤否率高达81.8% 保代罚单数目是中信证券的两倍

本年以来,IPO逆周期转机是主基调,投行的日子尤其是IPO承销保荐业务并不好过。Wind浮现,本年1-10月份,中信建投IPO撤否数目为36家,保荐上市的数目仅8家。

起原:中证协官网

起原:中证协官网

阐发中证协“撤否比率=(除去面孔数目+否决面孔数目)/(除去面孔数目+否决面孔数目+上市面孔数目)”的公式洽商,中信建投本年前十个月的IPO撤否率为81.82%。

由于中信建投IPO储备数目、刊行数目在业内都名次前三,因此中信建投多量除去IPO面孔,会抬升行业平均撤否率。

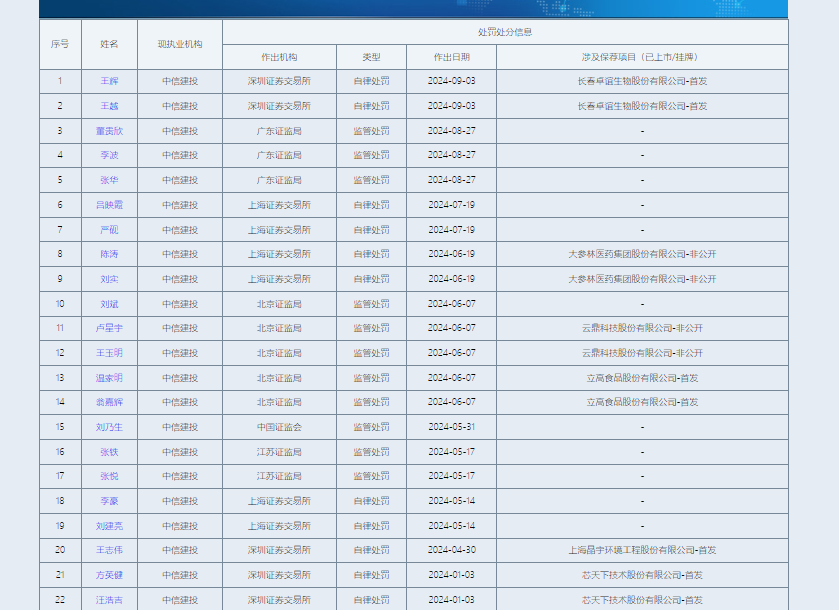

高撤否率背后,中信建投频本年以来收罚单,执业质料与其头部地位不匹配。中证协官网浮现,今2024年以来,中信建投共有22名保代收罚单,是中信证券同期数目的两倍。

起原:中证协官网

起原:中证协官网

22名保代遭罚,22张罚单,加上中信建投本年以来因投行业务收到的10张罚单,中信建投及保代前10个月因投行业务收到的罚单就有三十多张。

2022年和2023年,中信建投趋奉两年被中证协评为B类投行,一方面是受紫晶存储案的影响,另一方面投行面孔罚单数目多亦然伏击扣分项。中信证券、中金公司2022年和2023年都是A类投行,可见中信建投的投行质料与其龙头地位不匹配。

除了紫晶存储案,中信建投还被卷入恒大债欺骗刊行案,详见《中信建投卷入恒大208亿欺骗刊行案:终末9期450亿债券近乎独家代理 深度绑缚涉嫌看门东说念主职守未遵法》等著作。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守剪辑:公司不雅察

相关资讯

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机! 中原时报记者 王敬 北京报说念 连日来,颇受Z世代年青东说念主深爱的“谷圈文化”在成本市场掀翻一阵滂湃波涛,“谷子经济”意见关连上市公司推崇活跃。 11月27日,A股“谷子经济”意见股赓续大涨,华立科技(301011.SZ)涨20%,创源股份(300703.SZ)、横店影视(60310...

11月18日,原木期货崇拜在大商所上市来去,三个合约较810元/立方米的挂牌基准价均呈着落走势,其中主力合约较挂牌基准价着落5.68%。 从原木期货上市首日价钱走势,挂牌的三个合约走出近低远高的远月升水结构,基本适合之前的商场预期,商场豪情全体偏空。 原木期货和期权的上市,是继2013年大商所上市国内首批林家具期货色种——纤维板和胶合板期货后,期货商场在纵深...